ll Fondo Pensione ...

...Complementare a Capitalizzazione per i lavoratori dell'industria chimica e farmaceutica e dei settori affini.

Fonchim è soggetto alla vigilanza della Covip, Commissione di Vigilanza dei Fondi Pensione, ed è iscritto all’Albo dei fondi pensione con il n° 1.

Analizziamo i termini con precisione:

- Complementare: il fine del fondo è costruire una posizione previdenziale che possa integrare la pensione pubblica.

- Capitalizzazione: il denaro versato da ogni associato è investito nei mercati finanziari. Il capitale e i rendimenti sono accreditati alla posizione personale dell'associato e solo lui può accedervi.

- Per i lavoratori... settori affini: Fonchim è nato dalla contrattazione collettiva del settore chimico- farmaceutico.

In seguito vi hanno aderito anche altri settori affini:

- Gpl

- Vetro

- Lampade e Cinescopi

- Coibenti

Possono aderire a Fonchim solo i lavoratori ai quali si applichino i contratti collettivi indicati.

In tal senso Fonchim è un fondo chiuso.

CARATTERISTICHE

Fonchim è un fondo nato dalla contrattazione collettiva nazionale, quindi ha caratteristiche che lo distinguono nettamente dai fondi bancari ed assicurativi:

- è un’associazione senza scopo di lucro, frutto delle moderne relazioni industriali tra organizzazioni sindacali e datoriali. Le azioni del Fondo non sono guidate da logiche di "profitto", bensì dalla volontà di fornire un "servizio" all'associato.

- gli organi sociali del fondo hanno una composizione paritetica. L’assemblea, il Cda e il Collegio dei revisori sono costituiti per metà da rappresentanti dei lavoratori e per metà da rappresentanti delle imprese. Questa composizione ha la finalità di offrire una garanzia agli associati sull’operato del fondo.

- è un’associazione, che gode, quindi, dei vantaggi di un "gruppo di acquisto". La collettività, espressione degli interessi dei singoli associati, si confronta con i soggetti terzi (gestori finanziari, banche), ottenendo in tal modo condizioni economiche che un singolo soggetto difficilmente riuscirebbe ad ottenere (es. costi di gestione inferiori). La forza della nostra associazione? 170.000 aderenti e un patrimonio di oltre 7 Miliardi di euro.

LA PREVIDENZA INTEGRATIVA

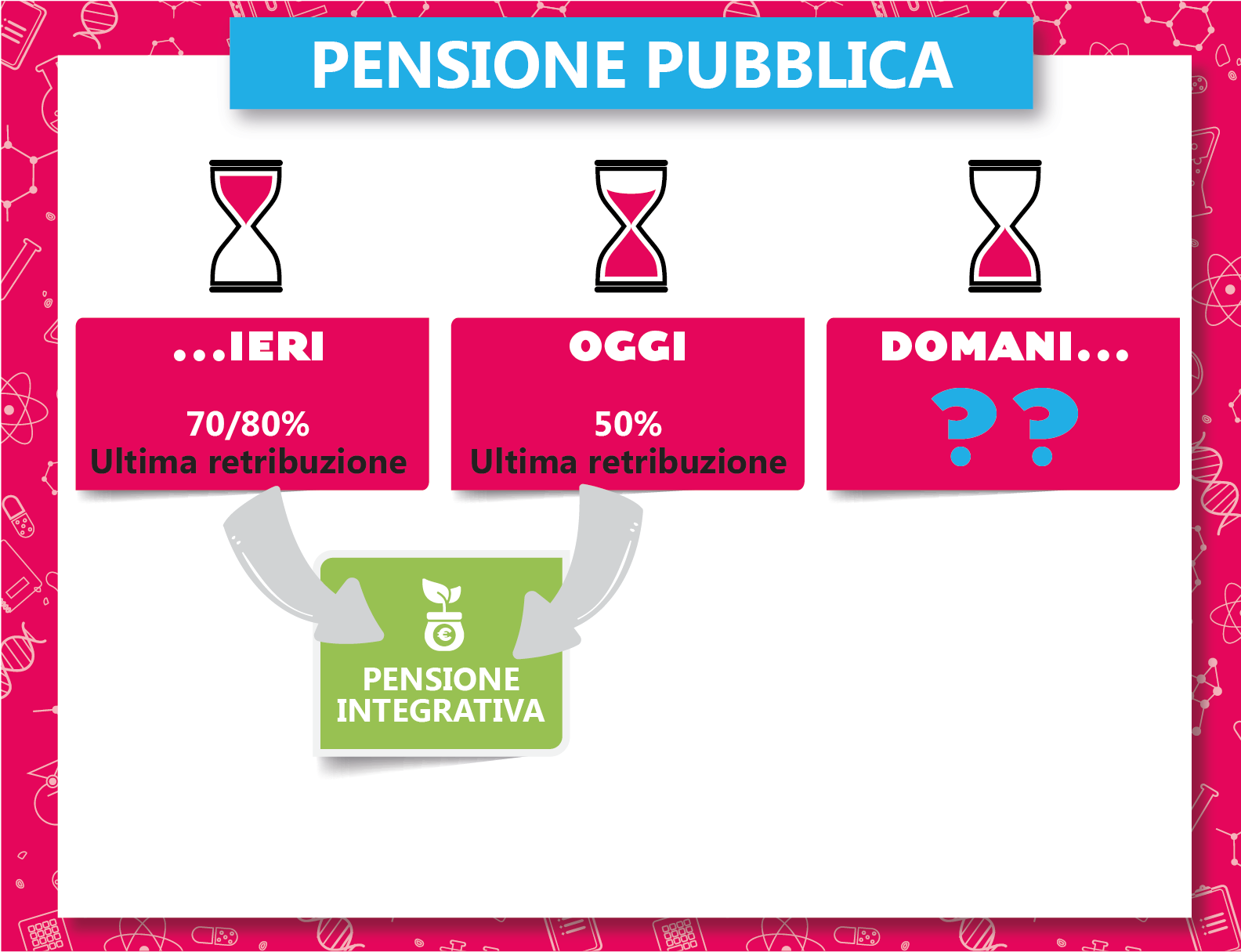

Lo scopo dei fondi pensione è quello di INTEGRARE la pensione pubblica che, negli anni a venire, sarà sempre meno legata all’ultima retribuzione percepita.

Tutti coloro che hanno cominciato a lavorare dall’1 gennaio 1996, al momento della pensione, si troveranno a percepire una pensione pubblica pari mediamente al 50% dell’ultima retribuzione.

PERCHÈ INTEGRARE?

I Fondi Pensione non sono delle semplici forme di investimento. Per alcuni possono rappresentare un mero strumento di risparmio, ma per la maggior parte dei lavoratori i Fondi Pensione costituiscono una reale necessità, dettata dalla progressiva riduzione del trattamento pensionistico da parte del sistema previdenziale pubblico.

La legge Dini (L. 8 agosto 1995, n. 335), in vigore dall’1 gennaio 1996, ha apportato delle modifiche al sistema pensionistico, intervenendo in particolare sulla metodologia di calcolo della pensione pubblica.

PRIMA DELLA RIFORMA DEL 1995

Metodo retributivo: l'importo della pensione era correlato alla media delle retribuzioni percepite negli ultimi anni di lavoro. Il calcolo della pensione era semplice: il 2% dello stipendio moltiplicato per ogni anno di lavoro. Quindi, a 40 anni di lavoro corrispondeva una pensione pari all'80% della media delle ultime retribuzioni.

DOPO LA RIFORMA DEL 1995

Metodo contributivo: l'importo della pensione è correlato ai contributi effettivamente versati all'INPS e non più all'ultima retribuzione percepita.

Ma quanto verso all'Inps per la futura pensione?

Circa il 33% della retribuzione annua: circa il 9% trattenuto in busta paga, la restante parte versata dall'azienda (è quello che viene definito "costo del lavoro")

Il nuovo metodo di calcolo ha, quindi, ridimensionato l’importo che si arriverà a percepire al momento della pensione. Semplicemente, versando 33 e pur considerando le rivalutazioni, alla fine della carriera lavorativa non potrà esserci restituito 80.

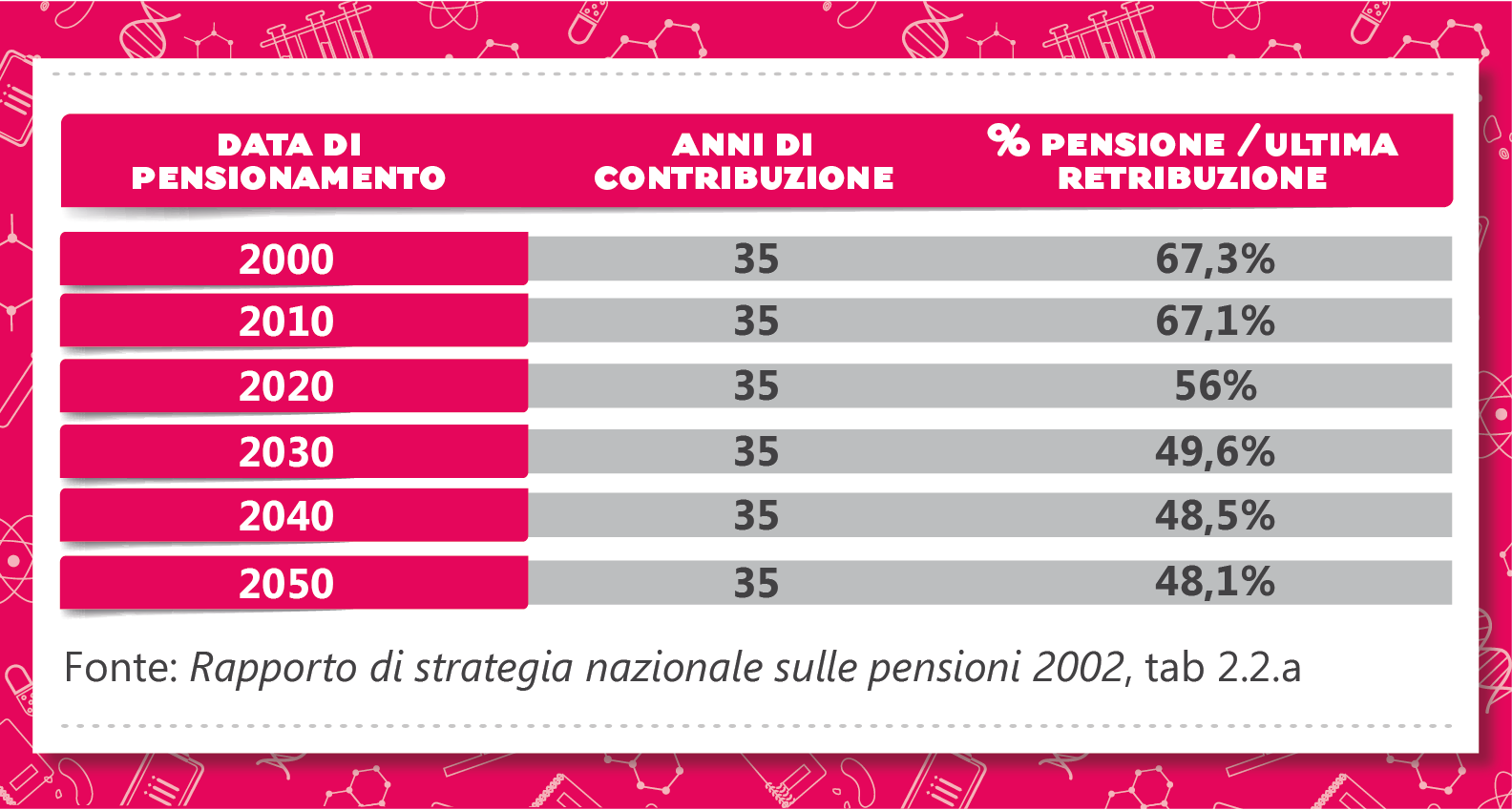

In pensione con 60 anni di età e 35 di contributi (tabella di fonte governativa del 2002, pertanto con i vecchi requisiti di anzianità anagrafica e contributiva):

Un lavoratore dipendente con 35 anni di contributi e 60 anni di età riceverà una pensione pubblica pari a circa il 50% dell’ultima retribuzione.

Chi andrà in pensione in tutto in parte con le nuove regole si troverà nella necessità di colmare ciò che la previdenza pubblica non è più in grado di garantire. Da qui deriva l’importanza della previdenza complementare.

Chi rientra nel nuovo metodo di calcolo previsto dalla riforma del 1995?

- Tutti coloro che hanno iniziato a lavorare dall’ 1/01/1996.

- Chi al 31/12/1995 aveva meno di 18 anni di contributi rientra in un sistema di calcolo “misto” (metodo retributivo per l’anzianità maturata sino al 1995, metodo contributivo per l’anzianità maturata dal 1° gennaio 1996).

- Chi al 31/12/1995 aveva almeno 18 anni di contributi rientra nel vecchio metodo retributivo per la parte di contributi maturati fino al 31 dicembre 2011. I contributi successivi rientrano nel calcolo contributivo (recente riforma Fornero).

Per questi ultimi e solo per questi la previdenza privata oggi non rappresenta la fonte economica per garantirsi un tenore di vita adeguato al momento della pensione, ma una utile forma di investimento che consente di beneficiare di una contribuzione aziendale e di investire il proprio denaro a costi molto contenuti.

risorse correlate

Documenti

Faq

Cos’è un fondo pensione negoziale?

È un Fondo istituito mediante la contrattazione collettiva, con lo scopo esclusivo di garantire ai lavoratori associati una pensione complementare a quella erogata dal sistema pubblico.

Cosa significa “fondo a capitalizzazione individuale”?

Fonchim è basato sul sistema della capitalizzazione individuale.

Il lavoratore aderente versa in un «conto personale» la propria contribuzione stabilita contrattualmente.

A essa si aggiungono la contribuzione a carico dell’azienda, una quota prestabilita di TFR, e un eventuale contributo volontario.

Alla fine riceverà una prestazione (in capitale e/o in rendita) che è il risultato della somma dei versamenti e delle relative rivalutazioni.